目次

ファクタリング契約の流れと必要書類 - 注意点も要チェック

ファクタリング契約を結ぶことで、納入企業は売掛先の支払いを待たずに資金調達を行えます。ただし、スムーズに実現するには、契約の流れや必要書類といった情報を押さえておくことが大切です。

この記事では、ファクタリング契約の流れと準備していおくべき必要書類や、ファクタリング契約の注意点について解説します。

ファクタリング契約の流れ

ファクタリング契約の流れについては次のような流れが一般的です。

- 1. ファクタリング会社に相談

- 2. 利用するファクタリング会社の決定

- 3. 必要書類の提出

- 4. 審査

- 5. 結果通知

ファクタリング会社に相談

まず利用を検討しているファクタリング会社に相談をします。メールや電話、サイトのフォームなどを使ってアプローチすると、折り返しの連絡をしてくるのが一般的です。

その際にファクタリングに関する説明を受け、必要な資金や支払いの期日、経営の状態など多くの質問をされることになります。ファクタリング会社側にとってはファクタリングの実施の可能性を探る仮審査の一面もあります。何か疑問点があれば、この時点で確認しておくことも大切です。

利用するファクタリング会社の決定と必要書類の提出

利用するファクタリング会社を決定したら、指定された方法で申し込みを行います。申し込みが完了すると必要書類の提出を求められます(必要書類はこちら)。書類提出の方法は、郵送やFAX、メールへの添付など、ファクタリング会社によって異なります。

書類の提出が遅くなったり不備や不足があったりすると、審査が遅くなり入金されるまでの期間に影響してしまうため、間違いや不足がないようにしましょう。必要書類の提出後、ファクタリング会社の審査が実施されるので結果を待つことになります。

審査

審査では売掛先の調査などいろいろな要因が関係するため、審査にかかる期間は一定ではありません。基本的には必要書類が問題なければ即日~3営業日ほどで結果が出ますが、3者間ファクタリングの場合は、売掛先も交えて債権譲渡契約書の確認が必要となるため時間がかかるケースが多いようです。

結果通知

無事に通過を知らせる連絡を受けたら、次はいよいよ契約の締結です。ファクタリングの契約書を渡されるので、それに署名や捺印をして返信するまでが契約手続きの一連の流れとなります。

契約後の支払いまでの流れ

契約が成立すると、しばらくしてファクタリング会社から売掛債権の買取金額が支払われます。利用に際して生じる手数料はこの段階で差し引かれているため、こちらからは入金しなくてもよいのが一般的です。ファクタリング会社からお金を受け取るまでの流れは以上であり、必要な作業は口座の確認ぐらいなので特に難しくはないでしょう。

ただし、2社間ファクタリングと3社間ファクタリングとでは、支払いの流れについて大きな違いがあるため注意が必要です。

2社間ファクタリングの注意点

2社間ファクタリングの場合、売掛先はファクタリング契約に直接関与しないため、売掛債権が譲渡されたことを売掛先は把握することができません。したがって、通常の取引と同様に、納入企業に対して売掛金の支払いを行います。

しかし、この売掛債権は納入企業のものではなく、すでにファクタリング会社に権利が譲渡されているため、売掛先から入金があり次第、すみやかにファクタリング会社に支払わなければなりません。そこまで行われて、はじめて契約の全てが完了したことになります。

3社間ファクタリングの注意点

一方、3者間ファクタリングの場合は、売掛先もファクタリング契約に直接関わっています。すなわち、債権譲渡契約書の存在や内容を確認済みの状態です。書面にはファクタリング会社の口座の情報が記載されています。契約成立の前提として、売掛先はファクタリング会社に入金することに同意しているといえます。

そのため、売掛金の支払いは納入企業ではなくファクタリング会社に対して行われます。つまり、基本的には納入企業からファクタリング会社に入金するという流れは発生しません。

ファクタリング契約の必要書類

ファクタリング契約では、複数の必要書類を用意しなければなりません。一般的なファクタリング契約で使用される必要書類は次のようなものがあります。

- ●商業登記簿謄本

- ●印鑑証明

- ●事業主の本人確認書類

- ●直近3年分の決算書や確定申告書

- ●通帳のコピー

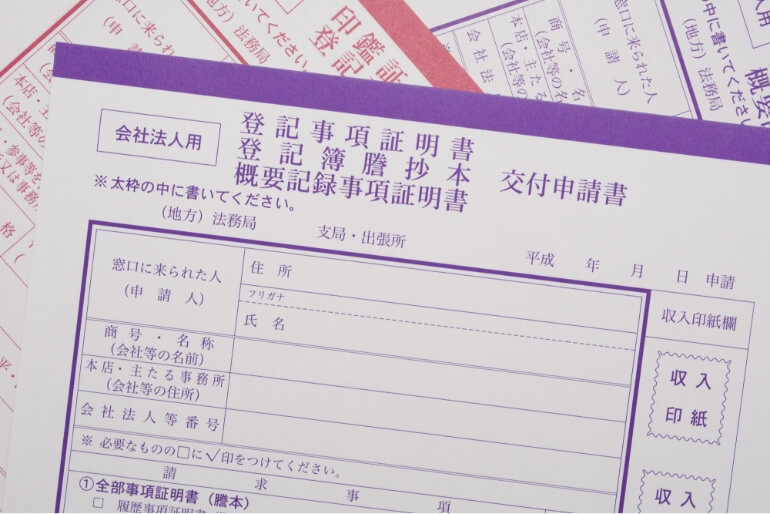

商業登記簿謄本

商業登記簿謄本は企業が実在していることや手掛けている事業の種類などを確認できます。ファクタリング会社にとって、信用できる相手かどうかを判断するための基本的な資料です。

印鑑証明

また、印鑑証明書も入手しておく必要があります。契約書の捺印に用いたのが、正式な印鑑であることを示すためです。

事業主の本人確認書類

事業主の住民票や免許証のコピーなど、本人確認書類を求められるケースもあります。

直近3年分の決算書や確定申告書

さらに、業績をチェックできる資料も必要です。一般的には、直近3年分の法人税確定申告書や決算書を準備しなければなりません。業績の良し悪しは審査に大きな影響を与えやすいです。

たとえば、2社間ファクタリングの場合、もし回収前に納入企業が倒産してしまうと、ファクタリング会社は貸し倒れになってしまうからです。また、売掛先との基本契約書も用意しておきましょう。売掛債権の回収状況を確認するために求められるのが一般的です。

ただし、基本契約を結んでいなくても問題がないケースも見受けられます。また、入金予定日をチェックできる発注書や納品書をそろえておくことも大切です。

通帳のコピー

その他の必要書類として、売掛先の過去の支払いを確認できるものが挙げられます。具体的には通帳のコピーなどで構いません。これまで継続的にきちんと入金されているかどうかがポイントです。

遅れがちだと警戒されますが、そうでなければ良好な関係を保っていると判断してもらえます。後者であれば、対象となる売掛金も支払われる可能性が高いと見なされ、審査に通りやすくなるでしょう。

契約書に記入する前に!確認しておくべき注意点

資金調達を急いでいると冷静な判断ができなくなってしまいます。そのため、契約書や注意事項などをよく読まずにサインをしてしまう人もいます。契約の内容を理解しておくことは、無用なトラブルを避け、自分や企業を守るために必要なことです。

特に、支払条件などの重要事項は、忘れずに目を通すように注意しましょう。手数料や期日といった条件を確認せずに契約してしまうことで、想定外の事態が起こってし。手数料を確認しないまま進めた結果、必要な資金をわずかに下回ってしまい、他の方法で工面せざるを得ないケースもあります。

特に2社間ファクタリングを利用するなら、しっかりと金額を計算しておきましょう。売掛先との同意が得られている3者間ファクタリングと比べ、リスクの分だけ高めに設定されているのが一般的だからです。

さらに、ファクタリング会社に入金する期日を確認しておくことも欠かせません。売掛債権を売却済みであるにも関わらず、売掛先から支払われたお金を使ってしまい、期日に間に合わなくなるトラブルがよく発生しています。

一方、3者間ファクタリングでは、償還請求権の有無も大きな注意点の一つです。2社間ファクタリングより、条件に含まれているケースが多くなっています。

償還請求権とは、ファクタリング会社が回収できなかった分を納入企業に請求できる権利です。この権利が契約内容に含まれていると、売掛先が倒産した場合などに大きな影響を受けることになります。

また、ファクタリング会社によっては、債権譲渡登記を行うことも少なくありません。こちらは売掛債権を譲渡した事実を公的に証明するための制度です。契約書に記載があるか調べ、実施されるなら登記費用も確認しておく必要があります。

まとめ:流れや注意点を把握しておくメリットは大きい!

相談から始まるファクタリング契約の流れや、契約書を見るときの注意点などを把握することは重要です。スムーズに契約できるだけでなく、優良なファクタリング会社を見極めるのに役立ちます。

契約の流れや注意点をしっかりと理解して、ファクタリングを最大限に活用できるようになりましょう。