目次

資金調達にはファクタリングが最適?メリット・デメリットを徹底解説

資金調達をする方法として、ファクタリングがあります。ファクタリングを利用する時には、メリット・デメリットを知っておいた方がいいでしょう。

また、他の資金調達方法と比較できると選択しやすいです。これから、ファクタリングのメリットやデメリットについてご紹介しますので、参考にしてみてくださいね。

ファクタリングを利用するメリット・デメリット

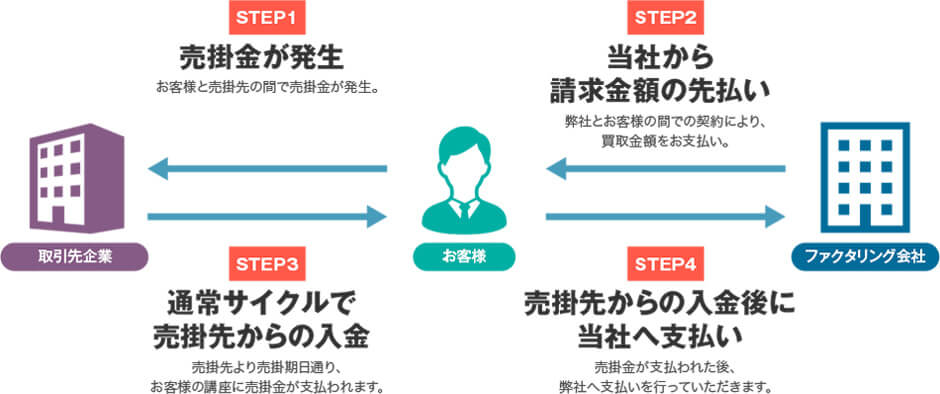

ファクタリング (factoring)とは、企業が保有している売掛金をファクタリング会社が買い取る仕組みです。

売掛金を利用して現金化することができるだけではなく、万が一、売掛先が倒産した場合の支払いリスクを回避することもできます。

ファクタリングを利用することで得られるメリットやデメリットについて考えてみましょう。

ファクタリングを利用するメリット

ファクタリングを利用する一番のメリットは、売掛金をすぐに現金化できることです。業者によっては即日入金され、資金繰りに困ったときに有効です。

また、ファクタリングの審査は基準が緩く、通りやすいことが特徴です。売掛債権者が審査の対象となるため、ファクタリングを利用する企業側の財務状況が悪くても利用できます。

審査に通るためには売掛金の存在を証明し、売掛先の経営が安定していることを説明することが大切です。

さらに、ファクタリングの利用には担保や保証人が必要なく、債務として信用情報に載らないこともメリットです。

例えば、3社間ファクタリングを利用すれば、万が一売掛先が倒産しても、回収義務はありません。つまり、倒産による共倒れリスクを回避できます。

ファクタリングを利用するデメリット

ファクタリングを利用するためには手数料がかかります。売掛債権の金額100%分を現金化にすることはできません。

他の資金調達方法に比べると手数料は高めになっており、3社間ファクタリングの手数料は買取売掛金額の約1%~5%、2社間ファクタリングでは約10%~30%です。

また、債権譲渡登記が必要な時もあり、登記の費用が発生したりと手続きの手間がかかります。

銀行のファクタリング商品のメリット・デメリット

メガバンクや都市・地方銀行でもファクタリングをしています。ここでは銀行のファクタリング商品のメリット・デメリットについて考えていきます。

銀行のファクタリング商品のメリット

銀行のファクタリング商品は民間のファクタリング会社よりも手数料を安く設定されていることが多いようです。

銀行のファクタリング商品では、銀行の母体が大きくなるほど手数料を安価にしています。手数料が安くなればファクタリング会社を利用するよりも手数料が抑えられ、現金化にできる金額も多くなる場合もあります。

銀行のファクタリング商品のデメリット

銀行のファクタリング商品は民間のファクタリング会社よりも審査が厳しくされていることも多く、審査に数週間とかかることが多いようです。

すぐに事業資金が必要な場合には、銀行ファクタリングでは難しいかもしれません。

2社間ファクタリングができない

2社間ファクタリングとは売掛先にファクタリングの利用を伝えず内密に取引ができる仕組みです。

銀行では2社間ファクタリングはできないため、債権者の承諾を得ることが必要になります。

また、銀行のファクタリング商品を利用する場合は債権譲渡登記が必須のため、売掛先と協議が必要になり、承諾を得られない場合は利用できません。そのため、登記費用や手続きの手間がかかってしまいます。

今後の融資に影響が出る

民間業者のファクタリングの場合、信用情報に記載されないため、銀行の融資に影響はありませんが、銀行のファクタリングは今後の融資に影響が出てしまうということがあります。

銀行のファクタリング商品の場合は、資金調達が難しい企業と認識され、今後の融資にも影響が出る可能性があります。

資金繰りが難しい企業ということを伝えてしまうことになり、マイナスのイメージを持たれてしまいます。

買掛金がある企業がファクタリングを利用するメリット

買掛金がある企業がファクタリングを利用したい場合、「リバースファクタリング」ができます。リバースとは反転を意味し、債務を譲渡して支払いの期日を遅くすることです。

リバースファクタリングとは

リバースファクタリングとは、A社の債務である買掛金をファクタリング業者へ譲渡し、ファクタリング会社はA社に代わって債権を保有している企業に支払いをします。

そしてA社は数ヶ月後にファクタリング会社へ手数料込みで返済するという仕組みです。

請求や取り立てをすることは、債権者にとっても精神的な苦痛が伴いますが、債権者から債務者へ請求や取り立ての手間がないこともファクタリングの良いところです。

リバースファクタリングを利用すると、債権を持っている会社は早期に売掛債権を回収できるので、資金繰りにも余裕が生まれます。

ファクタリング会社への支払いを3ヶ月後と設定すると、3ヶ月間は現金が手元に残るため資金繰りに困りません。

リバースファクタリングを活用すれば支払い予定だった買掛金分の現金を手元に残すこともできるので、銀行融資を優先的に返済するという方法もできます。

数ヶ月後に他から入金される予定がある場合はおすすめな方法とも言えます。

他の方法と比較した場合のファクタリングのメリット

ファクタリング以外にもさまざまな資金調達方法がありますが、ここでは他の方法と比較した際のファクタリングのメリットについて解説します。

でんさい(電子記録債権)

「でんさい(電子記録債権)」とは電子データで記録する金銭債権のことです。

でんさいは、売掛債権や手形のデメリットを補うために作られました。しかし、導入企業が少なく、債務者・債権者のお互いの企業が導入していないと利用できません。

でんさいには審査があり、利用できない企業もあります。また、電子記録をするためには決済や記録の時に手数料がかかります。

でんさいと比較した場合のファクタリングのメリット

でんさいと比べると、ファクタリングの方が利用がしやすくなっています。ファクタリングの場合は審査に通って債権者から承諾が得られれば利用可能です。

手形割引

「手形割引」とはサービスや商品を提供した時に、売掛債権でなく手形で支払うこ方式です。

支払い期間が長いため、資金繰りに困っている時でも支払いを先延ばしにできます。

手形を銀行へ売却することも可能ですが、手数料や手続きの手間がかかってしまいます。

手形割引には不渡りリスクがあります。銀行に渡した約束手形は担保を意味し、資金を回収できない場合は保証義務が発生します。

手形割引の場合、担保の種類によって融資と扱われる場合があります。万が一、不渡りになった時に備えて、保証能力があるものを担保にしなければなりません。

赤字決算や債務超過などがあると、手続きに応じてもらえない可能性があります。

手形割引と比較した場合のファクタリングのメリット

3社間ファクタリングの場合であれば相手が支払えなくなっても保証義務はありません。

また、ファクタリングの場合は売掛先の信頼性を重要視しているため、会社の財務状況などは関係せず利用することが可能です。

まとめ

ファクタリングは担保や保証人が必要なく審査も緩いため、即日で資金調達ができる方法です。

手数料は3社間と2社間では利率が変わるため、事前に確認するようにしましょう。

銀行のファクタリングやでんさい・手形割引などの知識もあると、それぞれに合う方法を選択しやすくなります。

資金調達でお困りならファクタリングの利用も検討してみてはいかがでしょうか。