目次

ファクタリングとは?図解でわかりやすく簡単に解説

ファクタリングは資金調達方法の一つであり、売掛先からの入金サイクルや月末の支払いなど、急場の資金繰りが必要な企業にとっておすすめな方法です。

ファクタリングという言葉自体は聞いたことがあっても、仕組みや手形割引との違いなどがわからないという方も多いようです。

そこで今回は、資金繰りで悩む前に知っておきたいファクタリングの仕組みを簡単に理解できるように、図解を用いてわかりやすく解説します。

ファクタリングとは?仕組みを図解でご説明します

ファクタリング(factoring)とは簡単にいうと、売掛債権をすぐに資金へと変えることのできる資金調達の種類の一つです。

ファクタリングは仲介者などを意味する「fact」が語源で、その語源の通りファクタリング会社が仲介に入ることで、資金調達を容易にする仕組みから生まれた言葉です。

本来、特定の企業に売掛債権が発生してもそれが現金化されて、サービスや商品を提供した経営者に入金されるまでには、1、2か月程度のタイムラグがあります。

ファクタリングでは、ファクタリング会社が一定の手数料と売掛債権の売却を条件にして、サービスを受けた企業の代わりに入金を行ってくれます。

ファクタリングを依頼した企業側は、本来1,2か月程度後に入金される予定だった資金をすぐに調達できます。

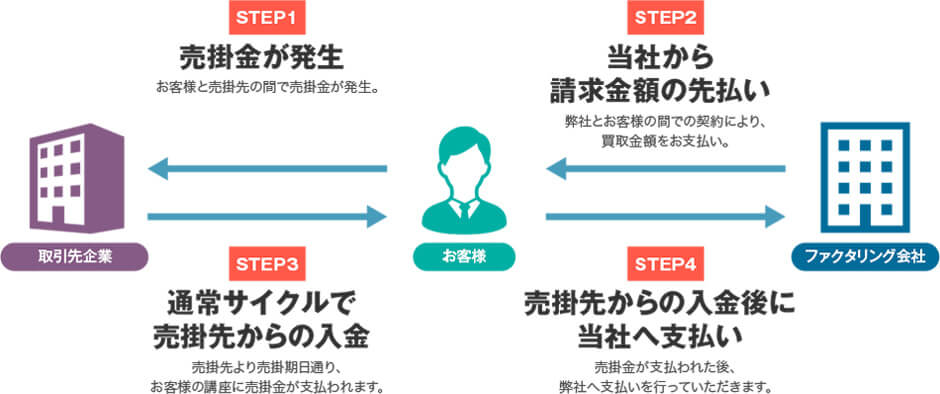

具体的な支払方法の流れを図解でご説明すると以下の通りです。

ファクタリングを依頼した企業(仮に企業Aとする)

売掛先(仮に企業Bとする)

- 1.企業Aから企業Bに対して売掛金が発生

- 2.企業Aはファクタリング会社から請求金額の先払い

- 3.通常サイクルで企業B(売掛先)から入金

- 4.企業B(売掛先)から企業Aに入金後、ファクタリング会社に支払う

上記図のように、まず企業Aから商品の購入やサービスを受けた企業Bに売掛金が発生します。

その後、企業Aがファクタリング会社に売掛債権を売却することで、ファクタリングの手数料を引いた売掛債権分の資金がファクタリング会社から企業Aにすぐに入金されます。

売掛債権はその後ファクタリング会社に渡っているので、企業Bから本来の期日通りの売掛債権分の入金が後日行われれば、ファクタリング会社はその時点で手数料分の利益を得ることが可能です。

一方、企業A側も、すぐに資金の調達ができたのでその月の経営を乗り切ることができます。

結果的に企業Aとファクタリング会社の双方に利益が生まれるので成り立つ、というのが主なファクタリングのシステムです。

ファクタリングの融資を受ける支払い条件

ファクタリングの融資を受けるための支払い条件は、基本的には売掛債権があることが条件です。

ファクタリングは現金ではなく売掛債権を買い取ることで成り立つため、売掛債権が存在しない場合は、基本的にファクタリングを利用できません。

当然ですが、すでに他社に譲渡されている売掛債権の場合も支払いを受けることはできません。これは俗に二重譲渡と呼ばれており、立派な詐欺行為に該当するので、資金繰りに困っていたとしても行わないようにしましょう。

また、売掛債権があるといっても個人事業主の方などでは売掛債権の総額が少ないことが多く、ファクタリング会社によっては利益率を考えて敬遠されることもあるので注意が必要です。

その他にも売掛債権の種類によっても、融資の通りやすさに差が生まれる場合があります。

具体的には突発的に生まれた売掛債権よりも、毎月定期的に納められている売掛債権の方が信用度が高いため審査が通りやすくなります。

ですが、基本的には売掛債権額が100万円を超えていれば、そういった売掛債権の種類に関わらず、ファクタリング会社の審査には通ることが多いです。

そのため、個人事業主や銀行では借りづらい零細企業の方でも、一定の売掛債権があればファクタリング利用のハードルはそれほど高くはありません。

近年ではファクタリング会社の増加に伴い、競合先との差をつけるために少額の債権でも扱ってくれる業者も増えてきたため、売掛債権が十分でなかったとしても、融資を受け付けてくれる可能性があります。

資金繰りに困っているという企業は売掛債権の額に関わらず、まずはファクタリング会社に相談をしてみるというのも選択肢の一つです。

ファクタリングと他の融資方法の違い

ファクタリングの他にもさまざまな資金調達方法があります。その中でも代表的なのは以下の4つです。

- 銀行融資

- 手形割引

- 一括支払信託

- でんさい(電子記録債権)

銀行融資

銀行融資による資金調達は信用情報や過去の融資状況なども影響してくるため、ファクタリングに比べると借りる際の審査基準は厳しくなります。

ファクタリングは早ければ即日に入金されることもありますが、銀行融資の場合は審査時間も1~2週間と長いため、「今すぐ資金が必要!」という企業には向かないかもしれません。

手形割引

他にもファクタリングに似た資金調達方法の一つに「手形割引」という制度がありますが、この手形を銀行などで換金しようとすると融資の時と同じような厳しい審査が必要な場合あります。

仕組みとしてはファクタリングと手形割引は似ていますが、利用のしやすさではファクタリングの方が上だといえるでしょう。

一括支払信託

一括支払信託はファクタリング会社が担う仲介役を、銀行が行うということ以外は、ファクタリングと大きな違いはありません。

ただし、この一括支払信託の場合はファクタリングと違って、売掛先の会社の同意が必要という点においてファクタリングとは異なります。

ファクタリングの場合は依頼企業とファクタリング会社だけで取引を行うことができます。

一括支払信託の場合は売掛先の同意が必要になるため、売掛先が拒否をすれば一括支払信託を行うことができないという可能性もあります。

秘匿性と資金調達の確実性という面から考えるとファクタリングに軍配が上がります。

でんさい(電子記録債権)

でんさい(電子記録債権)もファクタリングと似ていますが少し違いがあります。

ファクタリングも電子記録債権も売掛債権を譲渡できるという点や、すぐに資金を調達できる点、売掛先企業の承諾を得なくてもいいという点では同様です。

しかし、両者には売掛先企業が売掛債権の入金を行わなかった場合の保証先に違いがあります。

例えば、電子記録債権を利用した売掛債権を譲渡して不払いが生じた場合は、その保証をでんさいを利用する企業が行わなければなりません。

ファクタリングの場合は売掛債権に関する権利全てをファクタリング会社に譲渡するという形をとるため、売掛債権の不払いが生じた場合でもファクタリングを利用する企業が保証する必要がありません。

不払いが生じた場合にはファクタリング会社がその不払いの回収を行う必要があります。

用途ごとのファクタリングの種類

ファクタリングの中でも少し特殊なものとして、「 医療ファクタリング」と「 介護報酬ファクタリング」というものがあります。

医療ファクタリング

医療ファクタリングとは、簡単にいうと医療機関のみが利用できるファクタリング方法の一つです。

医療行為における報酬は基本的に社会保険や国民健康保険から支払われ、報酬はすぐに支払われるわけではなく、ある程度時間がたってから病院に支払われます。

医療ファクタリングでは後日支払われる医療行為に対する報酬を、通常のファクタリングと同じように社会保険や国民健康保険と病院の仲介をすることで、すぐに現金化する方法の一つです。

この方法は医療機関限定という点以外は通常のファクタリングとの違いはほとんどありません。

介護報酬ファクタリング

医療ファクタリングとほとんど同じで、介護に関係する事業経営者が国民健康保険から後日受け取れる報酬に対してファクタリングを行える方法です。

介護に関する報酬を受け取るには基本的に2か月程度かかりますが、この方法を利用すればその間に発生する人件費などを工面できます。

人手不足が常態化している介護業界では重宝されている資金調達方法です。

これらの医療機関や介護関係の事業では、基本的には社会保険や国民健康保険といった公共機関から報酬が支払われ、お金の流れについては融通が効きくい業種だといえます。

そのため、資金繰りに困っても資金調達が難しく、このような専門のファクタリング方法は特定の事業者にとっては選択肢の一つとして需要があります。

ただし、このようなファクタリングは通常のファクタリングと同様に手数料が発生しますので、医療や介護関連の事業者は計画的に利用することが大切です。

まとめ

今回はファクタリングの仕組みや利用できる条件、他の融資方法との違いについてお伝えしました。

ファクタリングのは審査の通りやすさや資金調達の早さという点では、他の資金調達方法に比べて利用しやすいといえます。

ただし、利用にはある程度の売掛金があることが条件となるため、ファクタリング会社の審査が通らない場合もあるので注意が必要です。

事業資金の窓口ではファクタリングや資金調達のご相談を年中無休で受け付けております。資金繰りでお困りの企業様はお気軽にご相談ください。